Ювелирное обозрение

Все о ювелирных украшениях, драгоценных камнях и металлах

Как уменьшить сумму налога на имущество

Содержание

- 1 Механизм исчисления налога

- 2 Как снизить налог на имущество

- 3 Куда обращаться?

- 4 Заключение

- 5 kak_umenshit_nalog_na_imushchestvo_fizicheskih_lic.jpg

- 6 Как уменьшить налог на имущество физических лиц

- 7 Вычеты и льготы

- 8 Что нужно знать об имущественных налогах в 2019 году

- 9 Что такое имущественные налоги

- 10 Как рассчитать суммы налогов к уплате

- 11 Где взять налоговое уведомление

- 12 Как заплатить налоги

- 13 Как уменьшить начисления налогов

[lwptoc hierarchical=”1″ title=”Содержание:” toggle=”1″ skipHeadingLevel=”h3″ skipHeadingText=”Пример” smoothScrollOffset=”45″]

Механизм исчисления налога

Жители нашей страны вносят в казну налог за недвижимость, исходя из её кадастровой стоимости. Этот показатель определяет государство один раз в 2-5 лет. Чем выше такая стоимость, тем больше налог.

Следует обратить внимание и на то, что в разных муниципалитетах сама фискальная ставка на имущество разная. Устанавливать точную налоговую ставку – прерогатива местных властей. Налоговый кодекс, положения которого применяются на территории всей России, устанавливает лишь верхний и нижний диапазон таких ставок.

Минуя детали, можно сказать, что налогообложение за недвижимость (по решению муниципальных депутатов) может составлять: от 0 до 0,3% от кадастровой стоимости квартиры, дома, комнаты, гаража или хозпостройки. По ряду объектов налог может составлять 2% (например, для жилья стоимостью более 300 млн. рублей).

Оценку недвижимого имущества граждан государство проводит массово, часто упуская из виду индивидуальные особенности каждого объекта. Процесс напоминает расчёт «средней температуры по больнице», в результате чего госоценка некоторых объектов может превышать рыночную в несколько раз. Т.е. в данной ситуации выведенная органами власти стоимость «оторвана» от рыночных реалий и фактически является фиктивной (завышенной), но налог будут высчитывать именно с этой «фиктивной» стоимости.

А ведь у многих недвижимость куплена еще и в ипотеку, что уже само по себе (без всяких налогов) существенно сказывается на семейном бюджете. О том, как досрочно закрыть ипотеку и где взять на это деньги, мы подробно рассказали в статье “Как досрочно закрыть ипотеку“, ну а сегодня поговорим именно об уменьшении налога.

Решение о проведении оценки принимают региональные власти. Кадастровая стоимость определяется специализированным бюджетным учреждением, созданным при субъекте РФ. Например, в Московской области такими полномочиями наделено ГБУ «Центр кадастровой оценки». Ранее указанная процедура проводилась частными организациями, выигрывавшими конкурс на оказание данных услуг для госорганов.

Отсюда возникает закономерный вопрос – как уменьшить налог на имущество физических лиц?

Как снизить налог на имущество

Для того, чтобы снизить налог на имущество физических лиц, можно реализовать несколько сценариев. Для начала следует понять, имеете ли вы право на какие-либо льготы в сфере налогообложения. Например, законы РФ прямо устанавливают налоговые льготы для предпенсионеров. Естественно, это не единственные категории граждан, которые освобождены от уплаты имущественных поборов, поэтому не поленитесь и изучите полные списки льготников, возможно вы в их числе.

В данной статье мы не будем подробно останавливаться на теме льгот в сфере имущественного налогообложения. Здесь мы рассмотрим несколько другой вариант, который может подойти широкой категории наших сограждан, не обладающих официальными льготами.

Итак. Для того чтобы уменьшить налог на имущество необходимо доказать, что административные органы неправильно высчитали стоимость вашего имущества. Необходимо обосновать, что кадастровая оценка завышена в сравнении с реальной стоимостью.

Узнать кадастровую оценку своего недвижимого объекта можно на официальном сайте Росреестра или ФНС, воспользовавшись электронными сервисами. На сайте Росреестра, например, такой сервис называется “Получение сведений из фонда данных государственной кадастровой оценки” . Для получения информации необходимо будет “вбить” кадастровый номер вашего объекта, а затем нажать на кнопку “Найти”, как указано на фото ниже.

Неверная государственная оценка недвижимости действительно происходит очень часто. Оценщики, не вникая в детали, посчитали, что ваш объект стоит, к примеру, 1 000 000 рублей. Т.е. посчитали ту самую «среднюю температуру по больнице (по муниципалитету или региону)». А реально, дороже, чем за 500 тысяч ваш объект никогда никто не купит, такова его рыночная цена.

Очень часто бывают ситуации, когда стоимость недвижимости завышена даже не в силу неправильных экономических расчетов, а в результате прямых технических ошибок! Например, неправильное измерение площади или вообще какие-то нелепые опечатки в документах. Из техдокументации ошибка «переходит» к налоговикам и пошло-поехало… В результате человек получает уведомление, где размер налога никак не соотносится с тем имуществом, которым он владеет.

Куда обращаться?

Итак, для того чтобы уменьшить налог на недвижимость физических лиц, следует добиться официального снижения её кадастровой оценки. Указанное решение вправе принять либо Росреестр, либо суд. Гражданин вправе обратиться в любую из этих инстанций. Однако мы рекомендуем не прибегать сразу к судебной процедуре.

Для начала целесообразно обратиться в специальную комиссию при Росреестре по вашему региону. Статистика показывает, что данный орган достаточно часто принимает решения в пользу граждан. Практически каждое второе заявление рассматривается положительно.

Для обращения в комиссию необходимо будет подготовить соответствующее заявление и определенный пакет документов. Вам могут потребоваться документы о праве собственности на недвижимость, отчет независимого оценщика о реальной стоимости вашего объекта (либо документ, подтверждающий наличие прямых технических и иных ошибок, допущенных в процессе кадастровой оценки). Перечень всех необходимых документов и порядок процедуры вы без проблем сможете уточнить на сайте Росреестра или в его справочных службах.

Разницу в государственной и независимой оценке необходимо установить на момент проведения оценочных действий. То есть если госоценка была определена в январе 2019 года, то и сравнивать её нужно с рыночной стоимостью на январь 2019 года.

Заявление о переоценке рассматривается в течение месяца. В случае положительного решения величина налога будет уменьшена не только на будущие налоговые периоды, но и за время, пока налог перечислялся исходя из завышенной оценки. Однако определенные ограничения в данном случае есть – не более чем за три года.

Следует отметить, что снижение налога на недвижимость – это не единственный способ сэкономить на её содержании. Наиболее популярным способом до сих пор остается возврат НДФЛ за покупку недвижимости и за уплату процентов по ипотеке. А именно: каждый работающий человек вправе вернуть себе из государственного бюджета сумму в размере до 260 тысяч рублей при покупке квартиры (дома) и еще до 390 тысяч рублей в случае, если квартира (дом) куплена в ипотеку. Подробнее об этом мы рассказали в статье “Верни НДФЛ за покупку недвижимости“.

Если вы не смогли снизить налог на недвижимость через комиссию, то тогда можно обращаться в суд.

Заявление направляется в областной суд (либо республиканский, краевой, суд автономного округа или города федерального значения). Как правило, срок рассмотрения дел данной категории составляет три месяца. Иск предъявляется к государственному органу или органу местного самоуправления, который утвердил результаты определения кадастровой стоимости.

Стоит отметить, что если Вы решите отказаться от иска или же суд примет решение не в Вашу пользу, то в будущем Вы уже не сможете обратиться в суд с заявлением об оспаривании госоценки стоимости этого же объекта недвижимости. Повторное обращение в суд станет возможным только после новой «волны» государственной оценки. Как мы писали, данная процедура проводится один раз в 2-5 лет.

Заключение

Для уменьшения имущественных поборов некоторые граждане используют и другие варианты. Например, переоформляют квартиру на родителей-пенсионеров или родственников, имеющих группу инвалидности. Данные категории граждан пользуются льготами при уплате налога. Однако стоит помнить о том, что льготой по уплате налога гражданин, имеющий право на ее получение, может воспользоваться только в отношении одного объекта недвижимости. То есть если в собственности пенсионера уже имеется какая-либо недвижимость, то за вторую и последующую ему уже придется платить налог в полном размере.

Также, если сумма налога кажется вам слишком большой, не лишним будет перепроверить правильность расчета его суммы в самих налоговых органах. Случается, что сотрудники налоговой совершают ошибки, поэтому может произойти так, что именно после самостоятельного перерасчета у Вас получится снизить размер налога.

Надеемся, что информация в данной статье действительно поможет вам снизить налог на недвижимость физических лиц.

Отметим, что на нашем сайте вы можете найти и другую полезную финансовую информацию. В разделе «Правокатор» вы сможете ознакомиться с большим количеством статей о том, как сэкономить на лекарствах и путешествиях, как ускорить получение налогового вычета и многим другим. Ну а в разделе «Банкомат» вы сможете найти беспроцентные кредиты, дебетовые карты, проверить свою кредитную историю, заказать электронный полис ОСАГО и многое другое!

kak_umenshit_nalog_na_imushchestvo_fizicheskih_lic.jpg

Похожие публикации

Уменьшение налога на имущество физических лиц возможно в соответствии с нормами НК РФ и правовых актов местных органов власти. Сумма налогового обязательства может быть откорректирована путем оспаривания размера налоговой базы, применением налоговых льгот (ст. 407 НК РФ) или посредством корректировки налогооблагаемой кадастровой стоимости на сумму вычетов по основаниям, перечисленным в ст. 403 НК РФ.

Налог исчисляется перемножением суммы кадастровой стоимости и налоговой ставки. Налоговая ставка устанавливается регионами, согласно ст. 406 НК РФ, в дифференцированном размере в зависимости от типа имущества – отдельные значения ставок предусмотрены для жилой недвижимости, для дорогостоящих активов стоимостью от 300 млн. руб. (за основу принимается кадастровая оценка).

Как уменьшить налог на имущество физических лиц

Существует несколько способов снижения физлицами налогооблагаемой базы по налогу на имущество. Рассмотрим их подробнее.

Оспаривание кадастровой стоимости

Расчет налога может производиться по кадастровой или инвентаризационной стоимости. Последний вариант еще применяется в ряде субъектов РФ, но утрачивает актуальность с 2020 года, поскольку инвентаризационная оценка даже с учетом корректирующих коэффициентов не способна отразить реальную цену налогооблагаемого актива и эта стоимость значительно ниже рыночной.

Если за основу вычислений принимается кадастровая стоимость, значение которой завышено по сравнению с уровнем рынка, или стоимость рассчитана исходя из недостоверных сведений, налогоплательщик вправе оспорить ее (ст. 24.18 закона об оценочной деятельности от 29.07.1998 № 135-ФЗ). Подать заявление о пересмотре стоимости можно в течение пяти лет с даты включения оспариваемого показателя в ЕГРН.

Спор открывается с органом, который подает в налоговую инспекцию данные о стоимости имущества граждан – с Росреестром. На первом этапе владелец может подать обращение в Росреестр о пересмотре стоимости недвижимости специальной комиссией (документ подается через МФЦ). Если эта мера оказалась неэффективной, можно инициировать пересмотр кадастровой оценки в судебном порядке. Граждане также могут обращаться в суд сразу, минуя комиссию.

Для судебного разбирательства на предмет завышения стоимости по сравнению с рыночной потребуется заключение независимого оценщика, в котором фиксируется реальная стоимость имущества с учетом рыночной конъюнктуры.

Снижение налога на имущество физических лиц после корректировки кадастровой стоимости происходит с даты начала применения стоимости, которая подверглась изменению (п. 2 ст. 403 НК РФ). Например, если гражданин в 2019 г. оспорил кадастровую стоимость, применявшуюся с 01.01.2017 г. и решение о ее снижении принято в 2019 г., пересчитать налог на имущество по новой, сниженной стоимости ему должны, начиная с 01.01.2017 г.

Вычеты и льготы

В зависимости от типа налогооблагаемого имущества, в соответствии со ст. 403 НК РФ применяется ряд вычетов, характерных только для налога, исчисляемого на основе кадастровой стоимости. Суть вычетов заключается в снижении налогооблагаемой базы путем уменьшения общей величины кадастровой стоимости объекта на кадастровую стоимость его определенной доли:

если речь идет о взимании налога с квартиры или части жилого дома, вычет равен кадастровой стоимости 20 кв. м. такого объекта;

уменьшение налога на имущество физических лиц по отдельным комнатам (например, в общежитии) или части квартиры осуществляется за счет вычитания кадастровой стоимости 10 кв. м.;

по жилым домам из общей стоимости вычитается кадастровая стоимость 50 кв. м.

Пример 1

Начисляется налог по квартире с утвержденной кадастровой стоимостью 4 570 570 руб. Общая площадь составляет 77 кв. м. Ставка налога в регионе – 0,1%. По итогам года сумма налога будет рассчитана по следующему алгоритму:

определяется сумма вычета: 4 570 570 / 77 кв.м х 20 кв.м = 1 187 161,04 руб.;

выводится откорректированная налоговая база: 4 570 570 – 1 187 161,04 = 3 383 408,96 руб.;

расчетная сумма налога составит: 3 383 408,96 х 0,1% = 3 383 руб.

Пример 2

Общая площадь квартиры 50 кв. м., из них налогоплательщику принадлежит только половина – 25 кв. м. Кадастровая оценка всей квартиры равна 1 888 777 руб., стоимость владельцами не оспаривается. Снижение налога на имущество физических лиц в этом случае возможно за счет корректировки кадастровой стоимости на стоимость 10 кв. м. Расчет годового размера фискальных обязательств при налоговой ставке 0,1%:

базовая налогооблагаемая стоимость части квартиры (25 кв. м.) равна 944 388,50 руб. (1 888 777 х 50%);

величина вычета 377 755,40 руб. (944 388,50 / 25 кв.м х 10 кв.м);

налогооблагаемая стоимость равна: 944 388,50 – 377 755,40 = 566 633,10 руб.;

сумма налога: 566 633,1 х 0,1% = 567 руб..

Дополнительные льготы по налогу на имущество положены многодетным семьям, имеющим 3-х и более детей до 18 лет. Законодательством на каждого несовершеннолетнего ребенка в такой семье предусмотрена льгота в размере стоимости 5 кв. м. комнаты, квартиры (или ее части) и 7 кв. м. от общей площади жилого дома или его части. Льгота предоставлется в отношении одного объекта каждого вида (одного дома, одной квартиры и т.д.).

Пример 3

Гражданину Купцову О.В. принадлежит на праве собственности жилой дом общей площадью 250 кв. м. Кадастровая стоимость его составляет 9 850 650 руб. На содержании налогоплательщика 5 несовершеннолетних детей. Ставка налога 0,1%. К имуществу автоматически будет применен вычет в размере стоимости 50 кв. м. и льгота в отношении каждого ребенка:

сумма льготы по нормам п. 5 ст. 403 НК РФ составит 1 970 130 руб. (9 850 650 / 250 кв. м х 50 кв. м);

сумма льготы как многодетному родителю равна 1 379 091 руб. (9 850 650 / 250 кв. м х 7 кв. м х 5 чел.);

налоговая база составит 6 501 429 руб. (9 850 650 – 1 970 130 – 1 379 091);

сумма налога – 6 501 руб. (6 501 429 х 0,1%).

Еще один вариант снижения налоговой базы – разделить имущество на несколько долей. При этом нередко можно фактически получить освобождение от налога на имущество. Например, общая площадь квартиры 60 кв. м. Если оформить квартиру в равных долях на троих собственников, на одного человека придется по 20 кв. м. В результате у каждого из владельцев налог к уплате будет равен нулю, поскольку каждый собственник получит вычет на 20 кв. м.

Другой способ свести к нулю налоговое обязательство – переоформить имущество на гражданина, причисленного к льготной категории налогоплательщиков, освобождаемой от уплаты налога (пенсионеры, инвалиды, военнослужащие в запасе с выслугой лет от 20 лет и т.д. – полный перечень приведен в ст. 407 НК РФ). Перечень льготных категорий по региональному законодательству можно найти на ]]> сайте ФНС ]]> .

2 декабря — последний день уплаты имущественных налогов за 2018 год. До этой даты нужно выплатить суммы, которые указаны в налоговом уведомлении: за имущество, землю и транспорт. Налоговые уведомления уже отправлены всем, кто должен их получить: по почте или через личные кабинеты налогоплательщиков.

В этом году в налоговом кодексе появилось много изменений по поводу имущественных налогов: стало больше льгот, отменили квитанции, продлили срок выбора льготных объектов и ограничили рост начислений. Мы собрали главные изменения и все полезные статьи, чтобы даже бабушка смогла разобраться с налогами и сэкономить на них. Даже если вы уже получили уведомление и не знали о льготах и вычетах, еще не поздно их использовать.

Что нужно знать об имущественных налогах в 2019 году

Вот главное, чтобы не переплатить:

- Налоговые уведомления уже отправлены. Проверьте почту или личный кабинет.

- С уведомлениями больше не присылают квитанции. Есть только таблицы с реквизитами.

- Срок уплаты налогов за 2018 год — 2 декабря 2019 года.

- Проверьте, предоставили ли вам льготы. Если нет, подайте заявление: еще не поздно. Налог пересчитают.

- Если хотите выбрать льготный объект, подайте уведомление до 31 декабря. Но можно ничего не делать, тогда налоговая выберет сама.

- В 2019 году появились новые льготы у многодетных, их применяют с 2018 года. Сообщите о своих правах, если не успели.

- Льготы и вычеты — это не одно и то же. Вычеты дают всем без заявления, о праве на льготу нужно сообщать один раз.

- Если в уведомлении ошибка, сообщите о ней в налоговую инспекцию. Можно через личный кабинет.

- Если использовали единый налоговый платеж, уменьшайте суммы к уплате вручную. Автоматически аванс зачтется только в декабре.

- В налоговом уведомлении может быть указан НДФЛ. Его тоже нужно платить.

Поделитесь с теми, кто обзавелся имуществом:

Что нужно знать об имущественных налогах в 2019 году

Что такое имущественные налоги

Это налоги, которые государство собирает с физических лиц, если у них есть имущество. Всего есть три таких налога:

- Налог на имущество платят владельцы квартир, комнат, домов и долей в них. Владельцы — это те, у кого право собственности по документам.

- Земельный налог начисляют собственникам земельных участков.

- Транспортный налог должны заплатить те, на кого оформлены транспортные средства: машины, мотоциклы, катера, снегоходы и самолеты.

Платить нужно только за имущество, которое есть в собственности в конкретном году. Если в 2018 году не было ни квартир, ни машины, ни земли, то и налогов не будет.

Как рассчитать суммы налогов к уплате

У каждого налога свои правила для расчета, но владельцам имущества в это можно не вникать. Суммы считает налоговая инспекция. Она знает, какая недвижимость у вас есть и какие машины зарегистрированы в ГИБДД на ваше имя. По каждому из объектов считают налог, указывают его в налоговом уведомлении и отправляют налогоплательщикам до 1 ноября.

На момент публикации этой статьи все, кому что-то начислено, уже должны были получить уведомления за 2018 год.

Хотя налоговая инспекция сама считает суммы к уплате, но стоит все же проверить, правильно ли учтены доли и срок владения. Может выясниться, что вы продали машину, а новый владелец не переоформил ее в ГИБДД. Тогда налог будут начислять вам — нужно скорее прекращать регистрацию на свое имя.

Где взять налоговое уведомление

Налоговое уведомление присылают по почте или в личный кабинет на сайте nalog.ru. Если есть личный кабинет, начисления придут только туда. Если его нет, уведомление пришлют почтой. В этом году в уведомлениях кое-что изменилось.

Даже если вы не пользуетесь личным кабинетом, но он существует, уведомление будет именно там. Так может быть у мамы, которой вы завели личный кабинет, чтобы сообщить о льготе или проверить справку 2-НДФЛ , а потом даже пароль не меняли и больше туда не заходили. Но личный кабинет создан, поэтому уведомление маме придет туда, а почтой она его не получит. Чтобы попасть в личный кабинет мамы и увидеть суммы начисленных ей налогов, нужно еще раз идти в инспекцию, получать новый пароль или просить уведомление на бумаге.

Если имущество есть, а уведомление по почте не пришло, это повод разобраться.

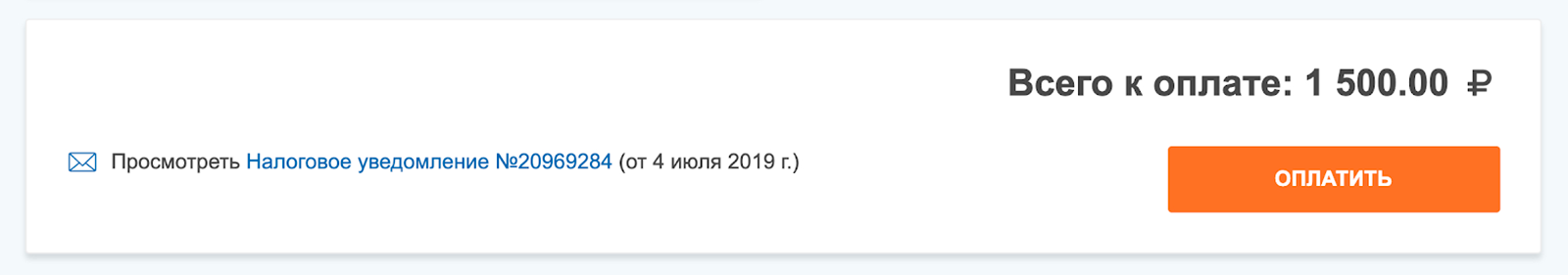

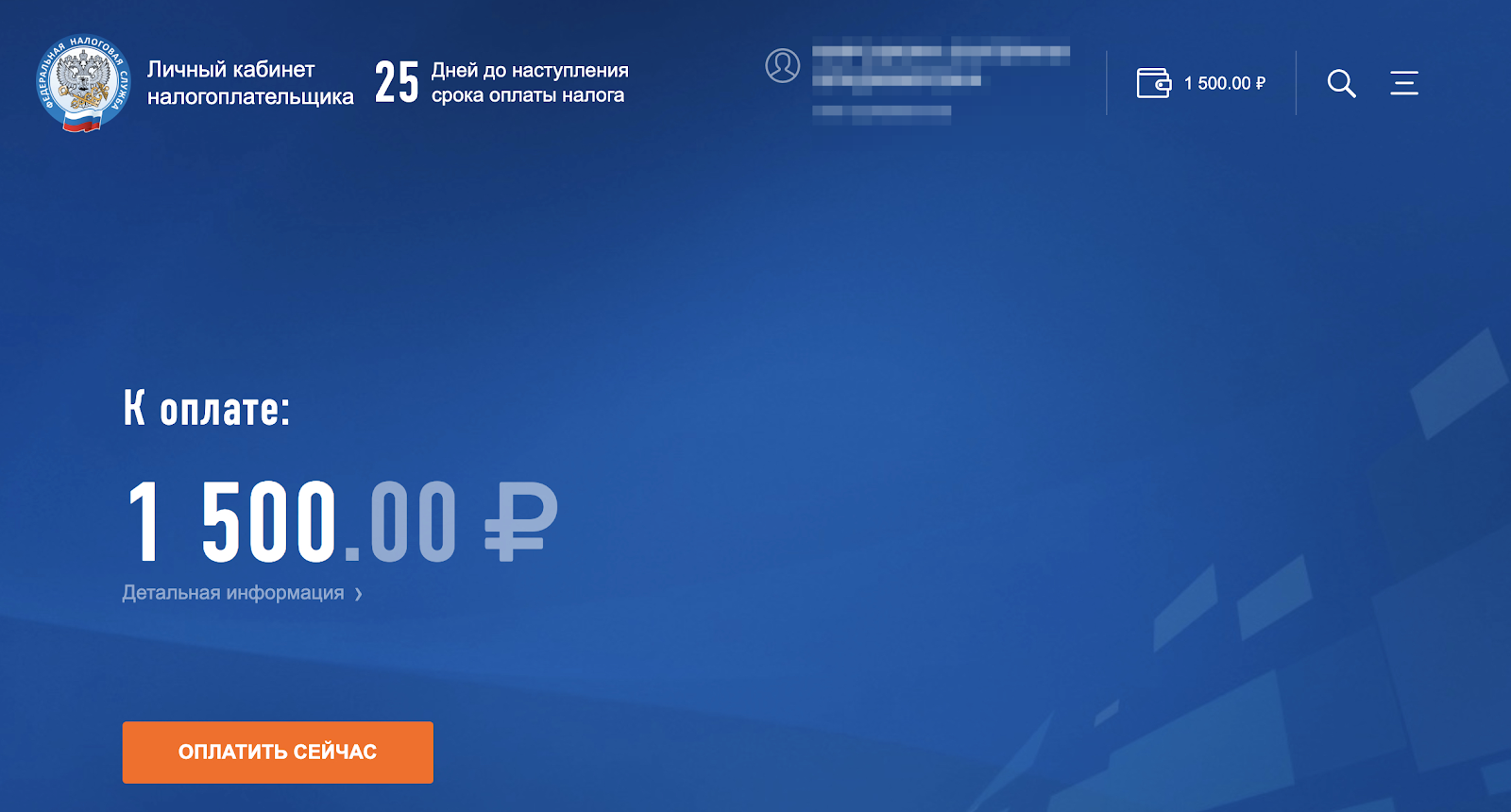

Начисления видны на главной странице личного кабинета — одной суммой за все виды имущества

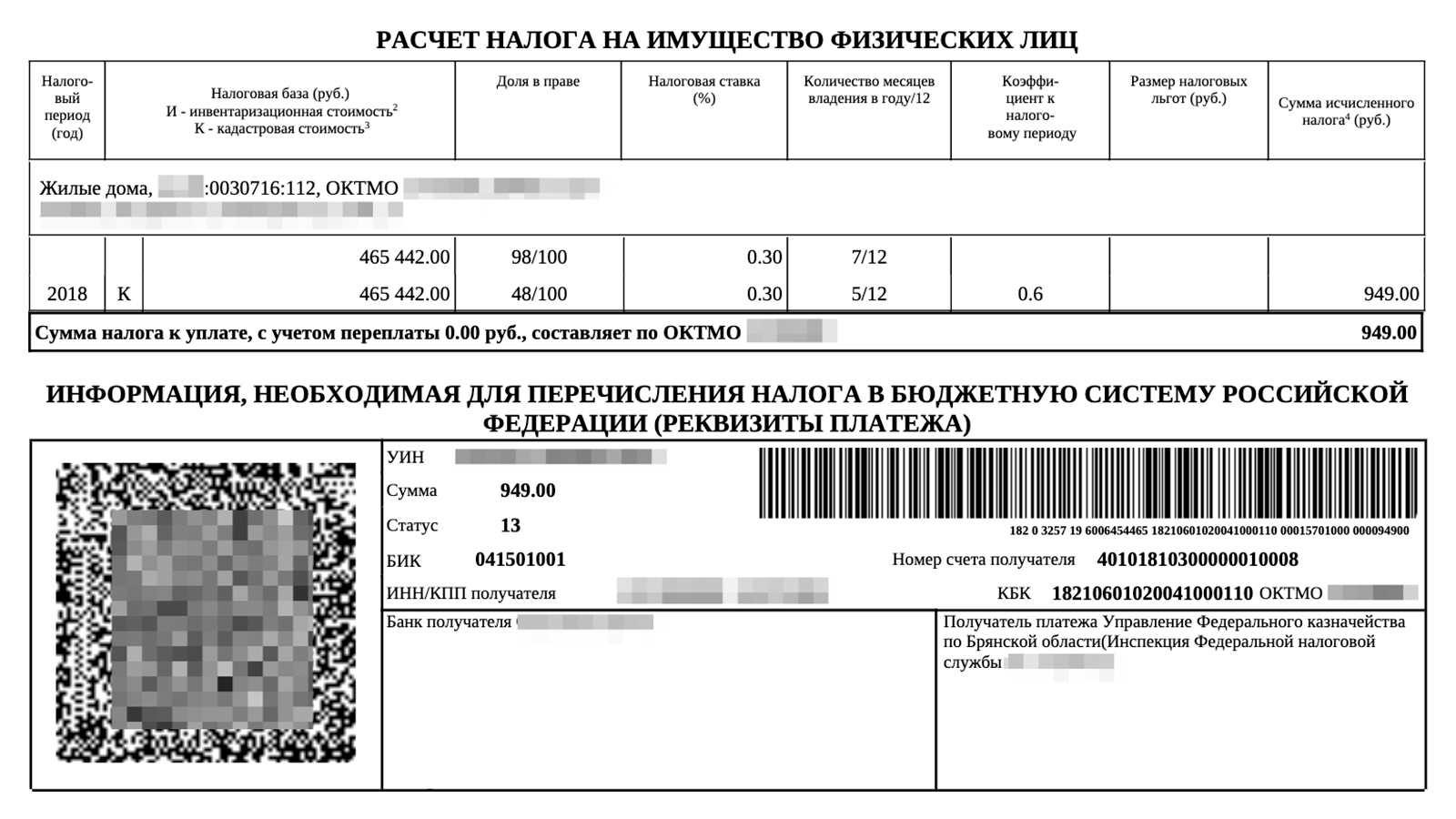

Начисления видны на главной странице личного кабинета — одной суммой за все виды имущества  Полностью налоговое уведомление можно посмотреть в разделе «Мои налоги»

Полностью налоговое уведомление можно посмотреть в разделе «Мои налоги»  В уведомлении есть все данные о начислениях: объекты, суммы, ставки, период и доли

В уведомлении есть все данные о начислениях: объекты, суммы, ставки, период и доли

Иногда уведомления вообще никуда не приходят, даже если есть собственность. Так бывает, если начислено меньше 100 рублей или применялись льготы. Но документ с начислениями мог и потеряться — а это не повод не платить.

Как заплатить налоги

Суммы к уплате указаны в налоговом уведомлении и личном кабинете — одной строкой и отдельными суммами по каждому налогу. Есть несколько способов заплатить. Вот самые простые и доступные, при которых не нужно никуда ходить и ничего распечатывать.

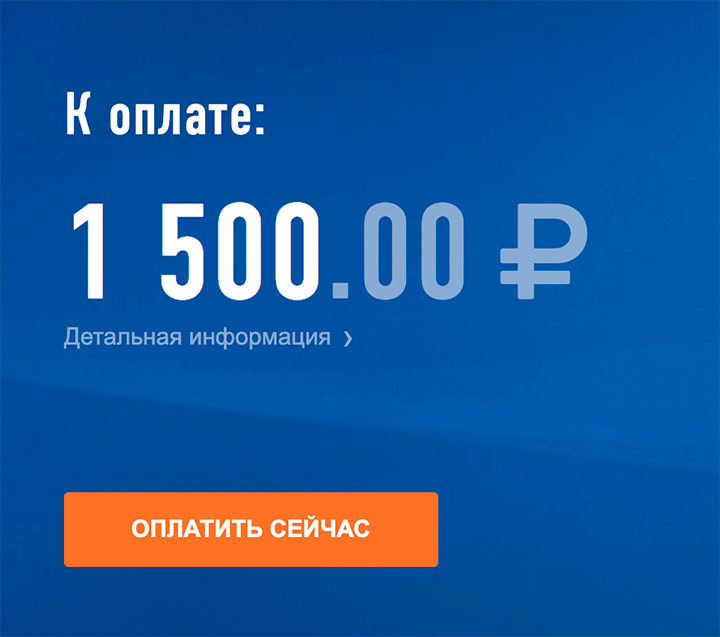

В личном кабинете налогоплательщика. С главной страницы налог можно заплатить одной суммой.

Кнопка «Оплатить сейчас» позволит заплатить все за один раз

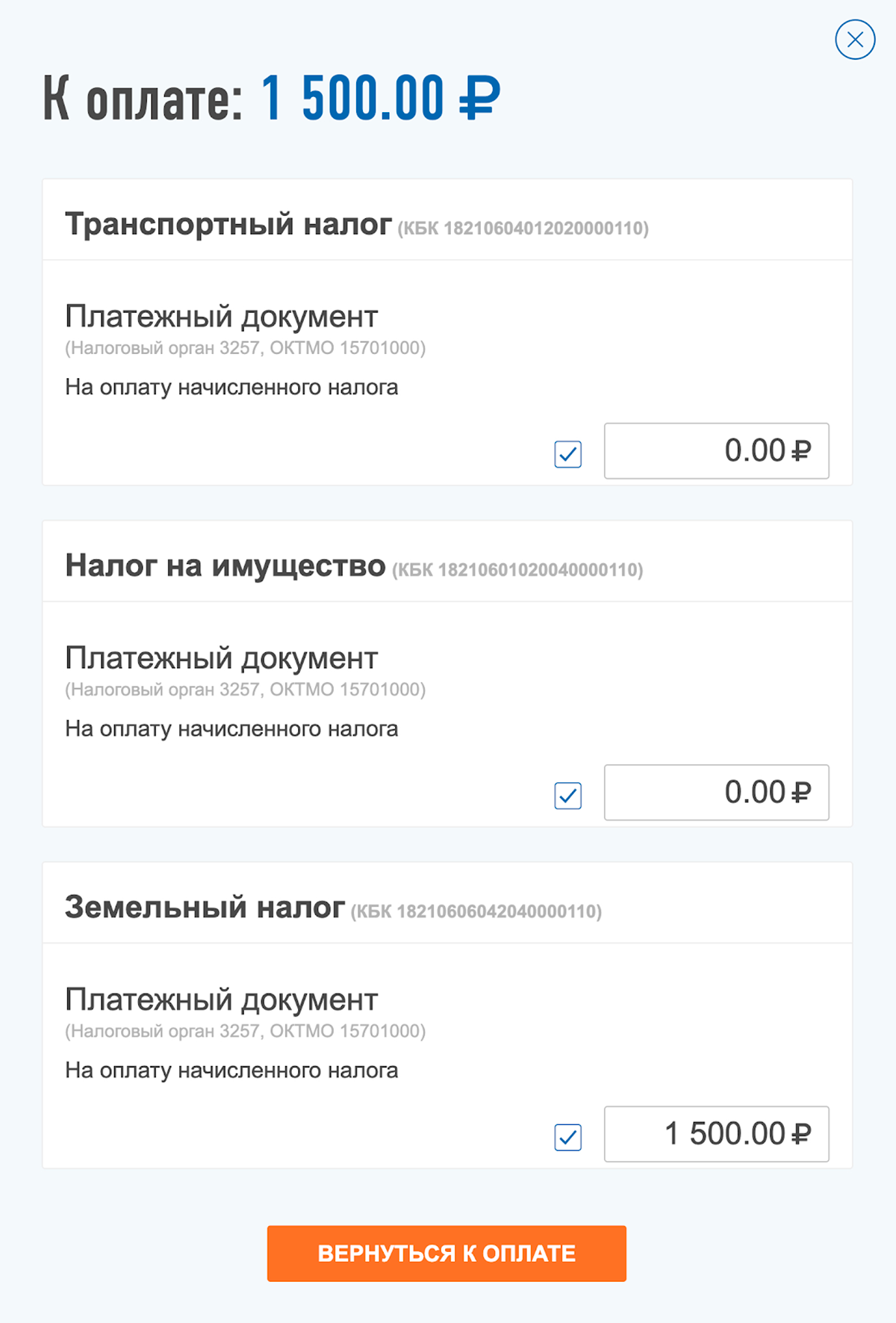

Кнопка «Оплатить сейчас» позволит заплатить все за один раз  Если не хочется платить все сразу, можно быстро изменить суммы по каждому налогу

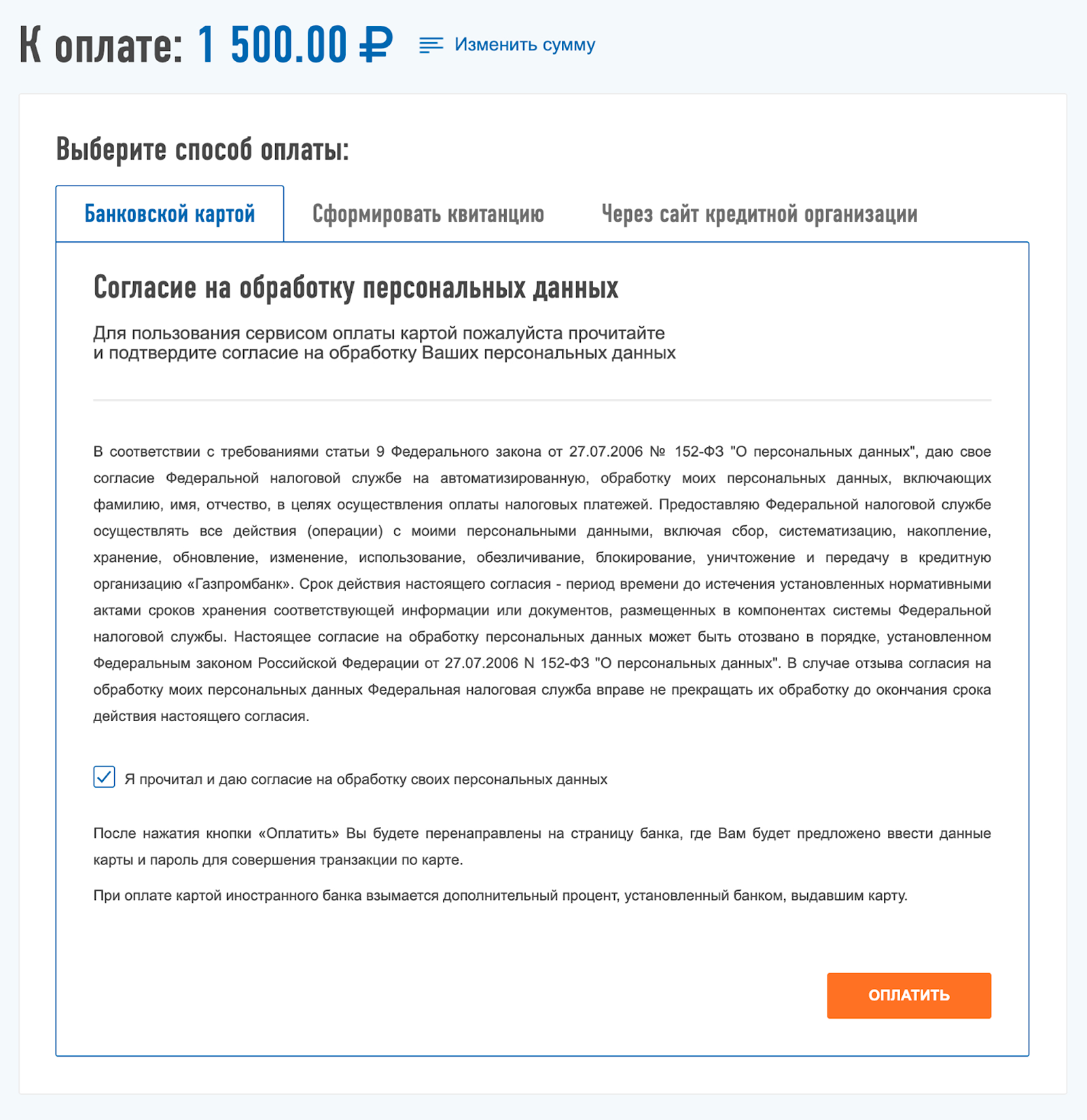

Если не хочется платить все сразу, можно быстро изменить суммы по каждому налогу  В личном кабинете удобно платить банковской картой напрямую с сайта налоговой, а не через банки

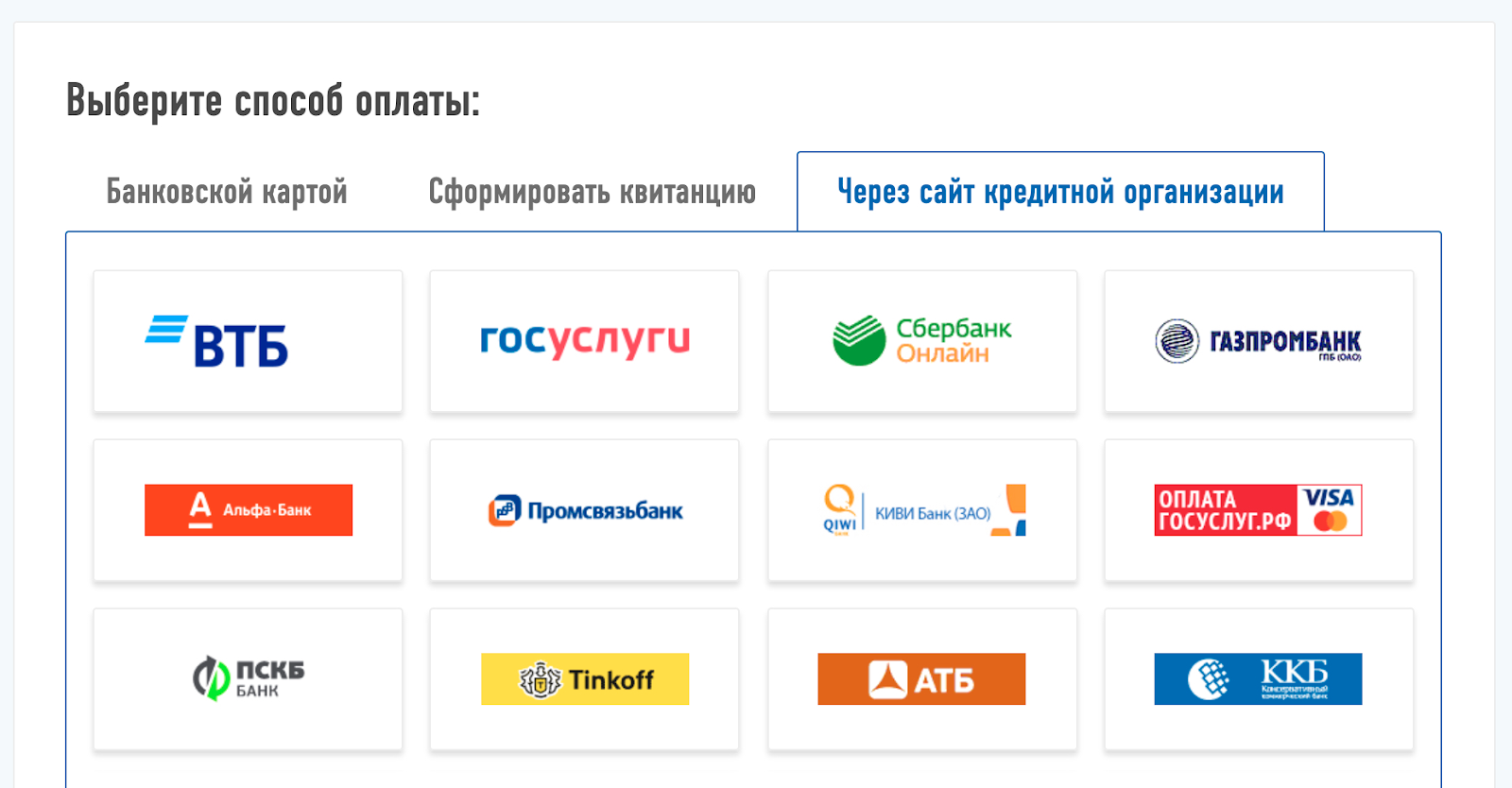

В личном кабинете удобно платить банковской картой напрямую с сайта налоговой, а не через банки  Если хочется заплатить через банк, нужно выбрать третью вкладку

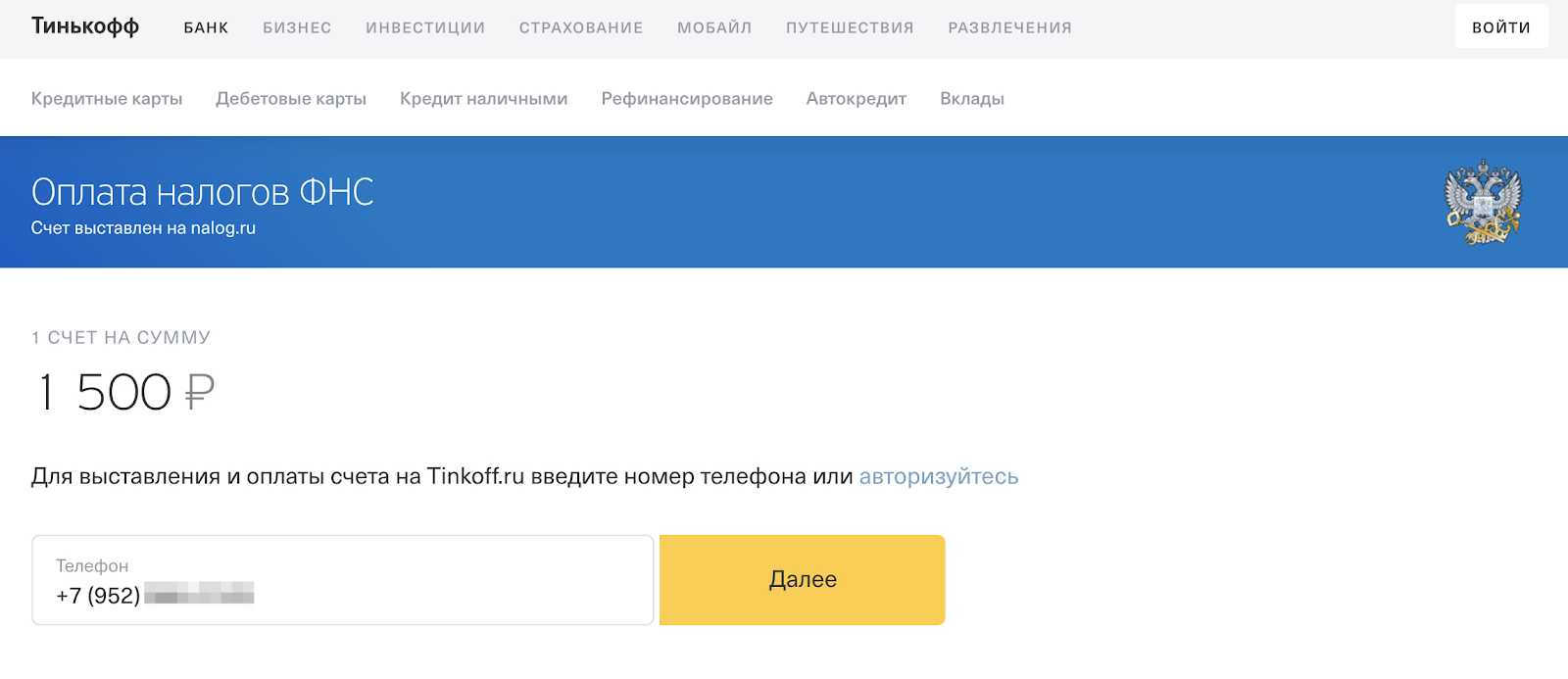

Если хочется заплатить через банк, нужно выбрать третью вкладку  Счет появится в приложении по номеру телефона, который укажете. Например, жена может из своего личного кабинета выставить счет на карту мужа. Счет придет ему, и он заплатит налог за общее имущество

Счет появится в приложении по номеру телефона, который укажете. Например, жена может из своего личного кабинета выставить счет на карту мужа. Счет придет ему, и он заплатит налог за общее имущество

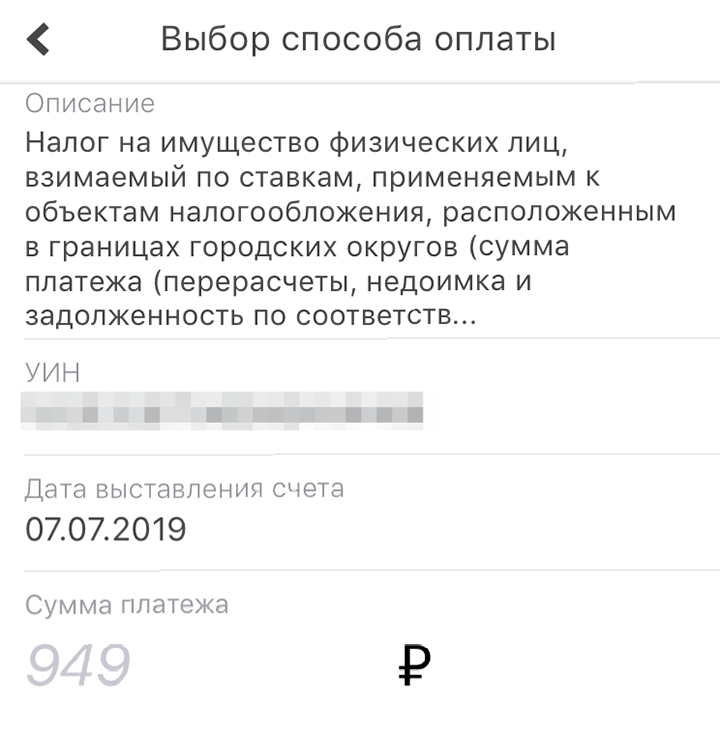

На госуслугах по УИН. Если нет личного кабинета или нужно заплатить налог за близких, из реквизитов может быть только УИН — уникальный идентификационный номер. Он указан в уведомлении — по каждому налогу, в табличке со штрихкодом под расчетами. По этому номеру можно быстро заплатить любой налог с помощью специального сервиса на портале госуслуг, если больше нет вообще никаких данных. Так удобно платить не только за себя, а платеж пройдет, даже если человек не зарегистрирован на госуслугах.

Мы заметили, что при оплате таким способом не учитывается сумма ранее перечисленных налогов. Например, если вы уже заплатили 1000 рублей за землю и хотите внести остаток, по УИН отображается полная сумма начисления, а не только долг. Сумму можно изменить вручную.

Если войти через госуслуги, не придется вводить данные карты, если она уже указана на портале. Даже если платите по УИН не за себя, налог попадет куда нужно.

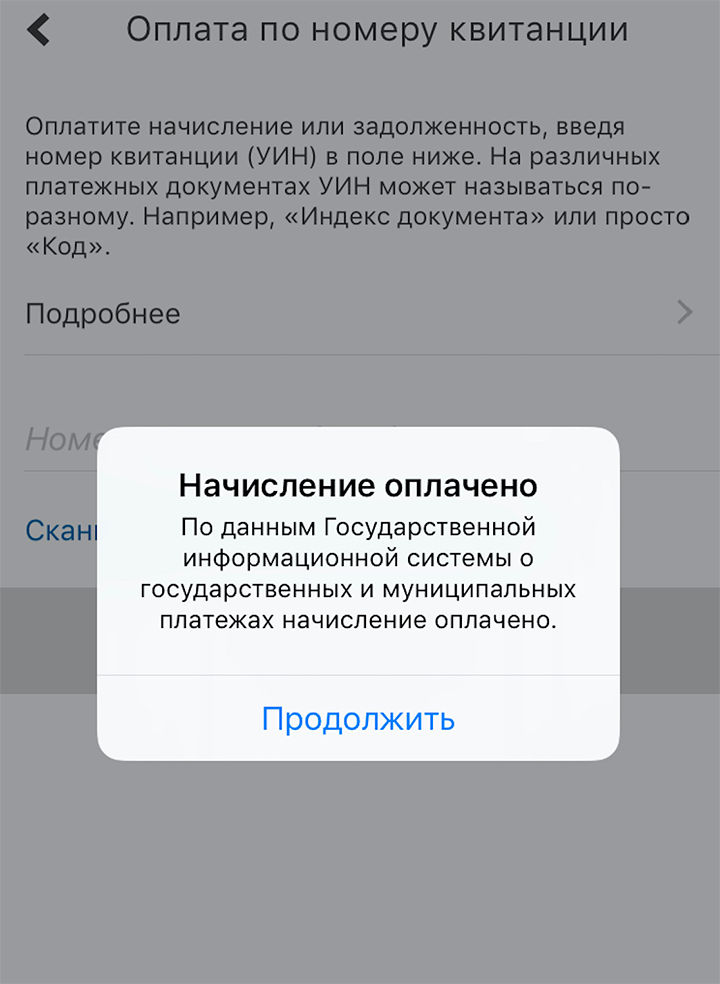

В приложении банка или госуслуг. Если есть бумажное уведомление, можно отсканировать куар-код или штрихкод с помощью приложения. Такие функции есть у некоторых банков и на госуслугах. Правда, они не всегда срабатывают — пробуйте. И тоже будьте внимательны: бывает, что приложения выдают странное.

Госуслуги говорят, что налог уплачен, хотя это не так

Госуслуги говорят, что налог уплачен, хотя это не так  А другой налог предлагают заплатить, хотя долга по нему точно нет. При повторном сканировании могут быть уже другие данные, так что проверяйте, перед тем как отправить деньги в бюджет

А другой налог предлагают заплатить, хотя долга по нему точно нет. При повторном сканировании могут быть уже другие данные, так что проверяйте, перед тем как отправить деньги в бюджет

Единым налоговым платежом. Это новый способ уплаты налогов с 2019 года. Можно переводить деньги на отдельный кошелек в личном кабинете авансом, пока налоговое уведомление еще не пришло.

С этим способом есть проблема, о которой мы рассказывали еще в начале года. Накопленный аванс списывается в последний день уплаты, а до этого числится в личном кабинете. При этом сумма налога, в счет которого должны зачесть аванс, указана как долг. То есть вы заранее дали налоговой денег, а она говорит: «У вас тут начислено — не забудьте заплатить». Это неудобно.

В правом верхнем углу указан аванс, а по центру — начисленный налог. Если не разобраться, можно заплатить его по уведомлению, а налоговый аванс тоже останется в бюджете. Потом придется требовать переплату назад, а это небыстро

В правом верхнем углу указан аванс, а по центру — начисленный налог. Если не разобраться, можно заплатить его по уведомлению, а налоговый аванс тоже останется в бюджете. Потом придется требовать переплату назад, а это небыстро

Квитанций больше нет. Заплатить налоги по квитанции больше не получится: готовых квитанций с налоговыми уведомлениями с этого года не присылают. Есть только реквизиты. Если ваша бабушка захочет пойти в банк, чтобы иметь подтверждение уплаты на бумаге, объясните, что платежку заполнит операционист — пусть не ищет готовую квитанцию и не идет за ней в налоговую инспекцию.

Как уменьшить начисления налогов

Начисления можно уменьшить с помощью льгот, вычетов и освобождения от налога. Они работают по-разному. И лучше их различать, чтобы не пропустить сроки и пересчитать налоги.

Вычеты по налогу на имущество для всех. Их предоставляют вообще всем собственникам и абсолютно по всем объектам — хоть по пяти квартирам сразу. Вычет — это площадь, которую вычитают из общей площади объекта недвижимости при расчете налога на имущество. А налог начисляют только на ту площадь, что останется. Вычет не зависит от статуса, дохода и пенсии. Налоговая применяет его сама, заявления подавать не нужно.